随着中国经济快速增长,市场对征信系统提出了迫切需求,中国征信行业已成为市场近期的热点行业。

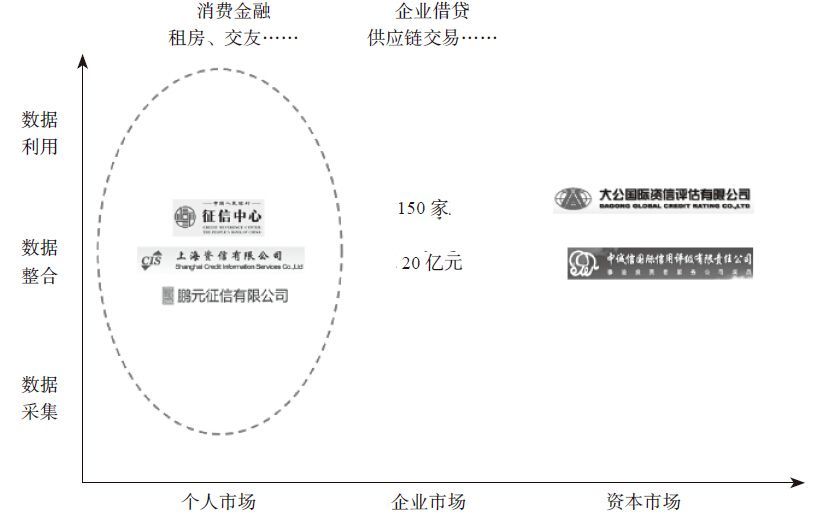

下图为信用管理产业地图。纵轴是从产业链的角度将数据处理过程分为三个环节:数据采集,数据整合,数据利用。横轴是从市场角度出发,将市场分为个人市场、企业市场和资本市场。美国个人市场主要由三大征信局和FICO构成,当然也包括上百家的其他服务商,中国个人市场主要是中国人民银行征信中心、鹏元征信有限公司和上海资信有限公司。美国企业市场主要是邓白氏,而中国在这部分有较多的机构。美国资本市场主要是三大评级机构,中国则有大公国际等机构。截止到2012年年底,中国在信用管理领域的企业共有150家,市场规模达到20亿元。

信用管理产业地图

除此之外,征信还会涉及征信应用场景的问题。中国最主要的应用场景是金融领域,而征信业务发达的国家有更多的应用场景,比如个人租房、上下游企业交易,甚至谈恋爱等。征信是在陌生企业、陌生人群的交易之间建立起无形的信用中介,有利于交易的顺利进行和风险控制。

中国征信业进入2.0时代

目前中国的征信行业表现出以下三方面特征:

第一,市场需求的爆发。市场对于信用的需求,尤其是个人征信市场的需求非常旺盛,其中有两个重要的拐点:一是异军突起的P2P市场,经过一年的快速生长,参与者发现P2P平台蕴含的风险越来越大,因此产生了对信用信息的强烈需求;二是消费金融在中国的兴起。中国经济在经历了靠投资拉动经济增长的阶段后,会逐步将重心转向内需领域,再延伸到消费金融领域。支持消费金融很重要的一个条件就是个人征信,而传统的个人征信体系无法完全有效地满足当前多元化的消费需求。

第二,征信机构主体多元化。在此之前,中国企业征信主体相对较多,而个人征信机构相对较少,随着个人征信牌照的发放,将会有更多的玩家进入该市场,进而在有限竞争的基础上丰富和完善个人征信的服务体系。

第三,技术产品的创新。随着大数据时代的到来,数据规模越来越大,数据维度越来越多,在征信数据源和征信模型方面会有较多的创新和突破,征信体系具有很大的可改善空间。

综合以上三方面的变化,宏源证券研究所研究员闻学臣认为中国征信业进入了2.0时代。

通过与美国征信市场规模比较,可粗略推算出中国仅个人征信市场就有1000亿元的空间,而目前中国整个征信市场规模仅为20亿元,未来增长空间巨大。

以Zest Finance为代表的公司开启了美国征信业的2.0时代

传统征信尤其是个人征信主要涉及以下信息:一是个人基本数据;二是金融数据,主要是信贷和信用卡相关数据;三是公共数据,包括税务、工商、法院、电信以及水、电、煤、气等部门的数据;四是个人信用报告查询记录。如今,随着大数据时代的到来和发展,可用于评估人们的数据越来越丰富,如电商的交易数据、社交类数据(强社交关系如何转化为信用资产)、网络行为数据(大小写习惯、拼写错误率与信用的相关性分析)等。这些数据是否有价值?是否应该应用到征信体系中去?如何把这些新数据应用到征信体系中?这都是值得思考的问题。

Zest Finance开启征信2.0时代